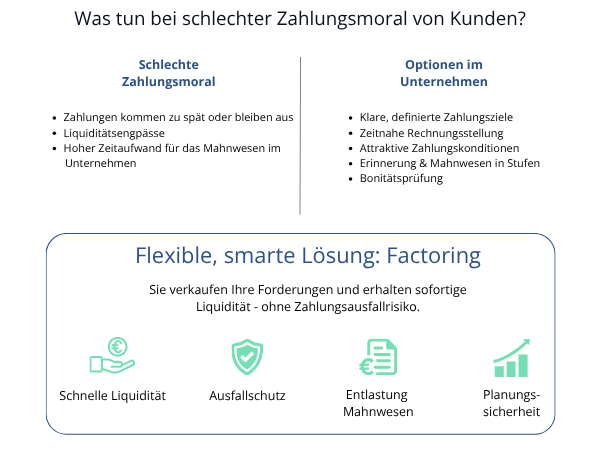

Was können Sie tun bei einer schlechten Zahlungsmoral Ihrer Kunden? Wir zeigen Ihnen Handlungsmöglichkeiten, um Ihre Liquidität zu verbessern. Die Gründe für verspätete Zahlungen sind vielfältig. Manche Kunden sind vielleicht unorganisiert, andere kämpfen selbst mit finanziellen Engpässen – und wieder andere spekulieren bewusst auf längere Zahlungsziele. Das Ergebnis ist jedoch immer gleich: Ihre eigene Liquidität leidet.

Ursachen

- Unorganisation: Ein Kunde sind vielleicht unorganisiert und übersehen daher die Zahlungsfrist, innerhalb dieser Ihre Forderung beglichen werden muss.

- Finanzieller Engpass: Andere Kunden können auch über einem finanziellen Engpass leiden, so dass es diesen (vorübergehend) nicht möglich ist, zu zahlen.

- Überschuldung: Eine Überschuldung kann zu Zahlungsausfällen führen.

- Lange Zahlungsziele: Manche Kunden spekulieren bewusst auf eine sehr späte Zahlung - um so eine vorübergehende bessere Liquidität zu erzielen

- Qualitätsprobleme: Reklamiert ein Kunde Mängel an der Ware oder Leistung, hält dieser die Zahlung zurück.

Je länger Rechnungen aufgrund einer schlechten Zahlungsmoral von Kunden offenbleiben, desto höher ist das Risiko, dass Sie Ihre eigenen Verpflichtungen nicht fristgerecht erfüllen können. Insbesondere für kleine und mittelständische Unternehmen kann eine solche Schieflage schnell gefährlich werden. Neben der finanziellen Belastung kommt häufig ein hoher administrativer Aufwand durch Mahnwesen, Kommunikation und Inkasso hinzu.

Auswirkungen

- Liquiditätsengpässe: Aufgrund ausbleibender Zahlungen ergeben sich im eigenen Unternehmen Liquiditätsengpässe.

- Erhöhtes Ausfallrisiko: Eine Überschuldung eines Kunden oder dortige finanzielle Engpässse kann schnell zu einem erhöhten Forderungsausfallrisiko bei Ihnen führen, insbesondere wenn keine Warenkreditversicherung vorliegt.

- Zusätzlicher Aufwand: Für Ihr Unternehmen bedeutet dieses zusätzlichen Aufwand im Forderungsmanagement.

- Gefahr einer Insolvenz: Engpässe und Ausfälle können bei Ihnen auch zu Insolvenz führen, insbesondere wenn relevante Zahlungen ausbleiben.

Klare Vereinbarungen im Vorfeld

Definieren Sie in Angeboten, Verträgen und Rechnungen eindeutige Zahlungsziele für Ihr Unternehmen. So vermeiden Sie Missverständnisse und reduzieren Verzögerungen.

Schnelle und korrekte Rechnungsstellung

Eine fehlerfreie und zeitnahe Rechnung erhöht die Wahrscheinlichkeit, dass Ihre Kunden ebenfalls zügig bezahlen. Achten Sie darauf, dass alle Pflichtangaben enthalten sind – von der (fortlaufenden) Rechnungsnummer bis zum Ausstellungsdatum.

Attraktive Zahlungskonditionen

Bieten Sie attraktive Zahlungskonditionen an, z.B. eine Zahlung mit Skonto für Schnellzahler. Ihre Kunden profitieren von besseren Konditionen (Einsparung in Euro), Sie profitieren im Unternehmen von einem schnelleren Zahlungseingang.

Freundliche Erinnerung

Zögern Sie nicht, nach Ablauf des Zahlungsziels freundlich und schriftlich an die Zahlung zu erinnern. Oft genügt eine kurze Erinnerung, um den Zahlungsprozess in Gang zu setzen.

Stufenweises Mahnwesen

Falls Ihre Erinnerung unbeachtet bleibt, sollten Sie ein strukturiertes Mahnverfahren aufsetzen: stufenweise Mahnungen im Unternehmen, eventuell eine letzte außergerichtliche Zahlungsaufforderung. Jede Stufe sollte mit Nachdruck erfolgen, aber dennoch professionell bleiben. Die Übergabe an ein Inkasso kann erfolgen, um ausbleibende Zahlungen professionell einzutreiben.

Bonitätsprüfung

Prüfen Sie bei Neukunden vorab die Bonität - besonders bei größeren Aufträgen. So können Sie Zahlungsausfälle im Vorfeld minimieren.

Verkauf Ihrer Forderungen & Factoring

Mit dem Verkauf Ihrer Forderungen an ein Factoring Unternehmen, den sogenannten Factor, erhalten Sie umgehend Ihre Rechnungssummen ausgezahlt - bei gleichzeitiger Übernahme des Ausfallrisikos durch den Factor. Lesen Sie dazu mehr im nachfolgenden Abschnitt und berechnen Sie hier Ihre Vorteile.

Factoring Rechner

Neben den eigenen Möglichkeiten bieten wir für Ihr Unternehmen eine professionelle Lösung, die Sie schnell und deutlich entlasten kann: AKTIVBANK Factoring.

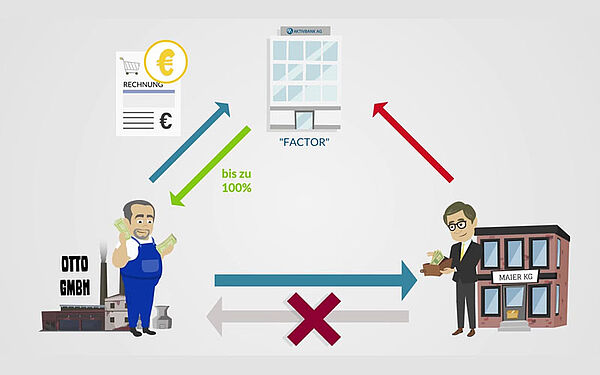

Beim Factoring verkaufen Sie Ihre offenen Forderungen an ein Factoring-Unternehmen - die AKTIVBANK (sogenannter Factor). Nach Prüfung und Ankauf zahlen wir Ihnen in der Regel innerhalb von 24 Stunden bis zu 100 Prozent der Rechnungssumme aus. Unabhängig davon, wann Ihr Kunde später tatsächlich bezahlt. Die Zahlung Ihres Kunden erfolgt dann uns. Factoring eignet sich nicht nur für Großunternehmen – auch kleine und mittlere Betriebe können von dieser Lösung profitieren.

Ihre Vorteile beim Factoring

- Sofortige Liquidität: Sie erhalten Ihr Geld üblicherweise innerhalb 24h und können Investitionen oder laufende Kosten problemlos decken.

- 100 Prozent Auszahlung: Bei vielen anderen Factoring-Unternehmen erhalten Sie zunächst 90 Prozent der Rechnungssumme (der Rest erfolgt nach Zahlung des Kunden). Bei uns erhalten Sie dagegen den vollen Rechnungsbetrag sofort ausbezahlt (100 Prozent).

- Schutz vor Zahlungsausfällen: Das Risiko eines Zahlungsausfalls übernehmen wir für Sie. Zusätzlich bieten wir Ihnen die volle Sicherheit einer Bank.

- Professionelles Forderungsmanagement: Wir übernehmen auf Wunsch Ihr Mahnwesen und die Kommunikation mit den Kunden. Das entlastet Sie personell und organisatorisch.

- Planungssicherheit: Sie können mit festen Zahlungseingängen rechnen, was Ihre finanzielle Planung erheblich vereinfacht.